强一股份IPO背后的客户集中与扩产争议问题待解-Moni资讯

界面新闻记者 |

近日,强一半导体(苏州)股份有限公司冲击科创板IPO迎来新动态,公司披露首轮问询函回复并更新了财务数据。

强一股份凭借2022-2024年营收翻倍、净利润激增超11倍的业绩表现,成为半导体IPO企业中的焦点。然而,在亮眼数据背后,公司却深陷 “客户高度集中且单客毛利率异常高”“与实控人关联方深度绑定”“募投扩产规模远超现有销量且存货跌价风险高企” 的多重争议。

作为一家专注于半导体设计与制造服务的企业,强一股份的核心业务聚焦于晶圆测试核心硬件 —— 探针卡的研发、设计、生产与销售,其产品直接服务于半导体产业链的关键环节,主要客户覆盖芯片设计厂商、晶圆代工厂商及封装测试厂商,是半导体测试领域不可或缺的硬件供应商。

根据 Yole 及 TechInsights 的数据,2023年强一股份位居全球半导体探针卡行业第九位,2024 年进一步跃升至第六位,成为近年来唯一跻身全球半导体探针卡行业前十大厂商的中国境内企业。

2022年至2024年,强一股份营业收入从2.54亿元增长至6.41亿元,同比增速分别达39.46%、80.95%;归母净利润方面同期从1562.24万元增至2.33亿元,2024年同比增幅高达1149.33%。进入2025年上半年,公司实现营收3.74亿元、归母净利润为1.38亿元。

不过,强一股份在客户结构上呈现 “高度集中、单客依赖” 的显著特征,且核心客户的毛利率水平远超行业常规。

招股书显示,2024年强一股份对B公司直接销售额达2.24亿元,占营收34.93%。2022年至2024年,公司前五大客户销售占比从62.28%攀至81.31%,集中度逐年加剧。

2022年至2025年上半年,强一股份对大客户B公司销售毛利率分别为49.90%、51.66%、58.19%、61.62%,同期公司其他客户探针卡毛利率分别为 29.73%、28.84%、22.32%、35.45%,行业可比公司毛利率约为45%-50%,均低于发行人对B公司的销售毛利率。

交易所对此质疑,要求强一股份说明自身与B公司关联销售的公允性,是否存在利益输送行为,强一股份的业务获取方式是否影响独立性,发行人是否具备独立面向市场获取业务的能力。

除此以外,强一股份在供应商端的关联交易问题同样不容忽视 ,公司与实控人控制的圆周率半导体(南通)有限公司(下称南通圆周率)深度绑定。

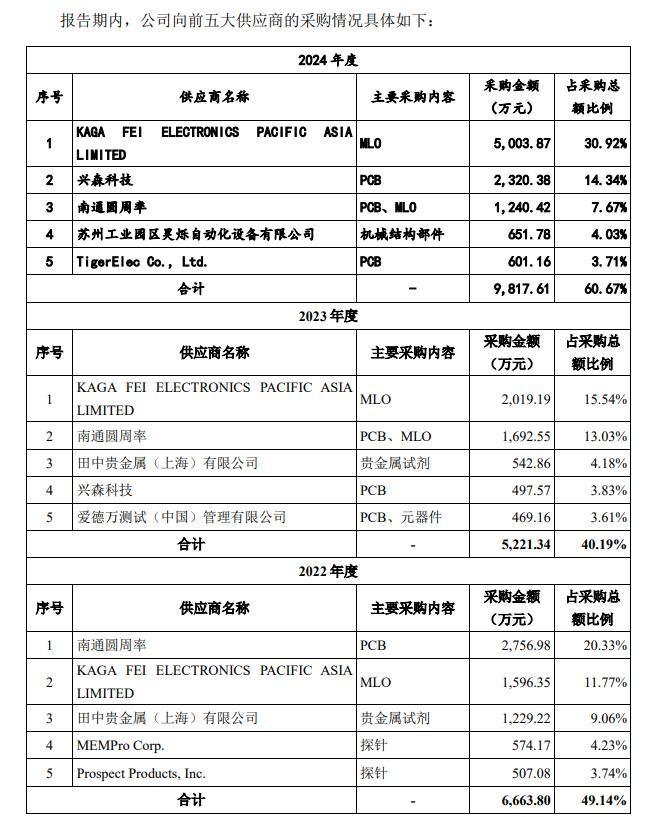

报告期内,公司向前五大供应商采购金额分别为6,663.80万元、5,221.34万元和9,817.61万元,占采购总额比达49.14%、40.19%和60.67%。

南通圆周率由强一股份实控人周明于2021年4月设立,成立一年后便与强一股份发生深度业务往来:2022 年和2023 年,强一股份将功能板、芯片测试板业务整体转至南通圆周率,包括相关设备、原材料,并结算了项目设计费,且此次业务转让 “主要基于账面价值交易”。

这一操作直接导致强一股份相关业务收入锐降 —— 报告期内,强一股份芯片测试板及功能板收入分别为137.86万元、2389.54 万元、2355.36 万元、211.00 万元。

然而,公司未充分说明 “业务转让的商业逻辑”:为何将已有收入贡献的业务转移至关联方?账面价值交易是否经过第三方评估?业务转移后如何保障自身产业链完整性?

从人员与股权关联来看,南通圆周率与强一股份存在明显的 “人员重合”,公司27名员工曾任职于强一股份,包括曾任强一股份董事、生产副总经理的何静安(现任南通圆周率董事、总经理);同时,南通圆周率股东中超一半与强一股份重合或存在关联关系,且成立较短时间内便获得较多外部投资。

南通圆周率成立第二年(2022 年)便跃升为强一股份第一大供应商,当年采购额达2756.98万元,占采购总额的20.33%;2023 年、2024年采购额虽降至 1692.55万元、1240.42万元,占比降至13.03%、7.67%,但仍居前五大供应商之列。

南通圆周率的经营状况却持续恶化,归属于母公司股东的净利润从2021年开始分别为-998.9万元、-5031.22万元、-7658.38万元、-2031.71万元,累计亏损超1.5亿元。

强一股份计划募集15亿元,募集资金投向与报告期内的存货表现,成为市场关注的另一核心焦点。

此次IPO公司拟募15亿元,其中12亿元计划将投向南通探针卡研发及生产项目,该项目拟通过新建生产用房及相关配套设施,引进光刻机、电镀设备、匀胶显影机等先进生产设备,进行2D MEMS探针卡、2.5D MEMS探针卡及薄膜探针卡的产能建设。

根据募投计划,公司将新增2D MEMS探针卡产能1500万支探针、2.5D MEMS探针卡产能1500万支探针,以及薄膜探针卡产能5000张。

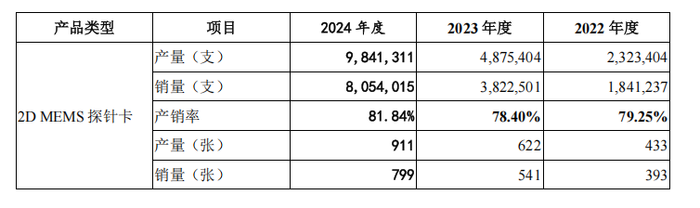

然而,从公司现有产品的产销数据来看,此次扩产计划的合理性存疑。2022年至2024年,强一股份 2D MEMS 探针卡的产销率分别为79.25%、78.40%、81.84%,连续三年均低于85%,反映出当前产能尚未完全消化。

更值得关注的是,2022年到2024年,2D MEMS探针卡总销量为393张、541张、799张,而此次募投项目中仅薄膜探针卡一项便计划新增5000张产能,这一产能规模是过去三年 2D MEMS 探针卡总销量的4.7倍。

与激进的扩产计划形成对比的是,强一股份报告期内的存货压力持续加剧,且跌价风险显著高于行业平均水平。

从存货规模来看,各期末账面余额呈逐年增长趋势:2022年末为4151.90万元,2023 年末增至8310.41万元,2024年末进一步升至 9322.23万元,截至最新,已达11171.52万元,存货占流动资产的比例也随之上升,对公司流动资金形成一定占用。

更严峻的是存货跌价问题。报告期各期末,强一股份存货跌价准备分别为 489.21万元、1063.16万元、2007.88万元和2720.56万元,不仅金额持续扩大,占存货账面余额的比例也从2022年的11.78%,攀升至最新期末的 24.35%,显著高于可比公司约10%的平均水平。公司称,存货跌价主要源于长库龄原材料、半成品的大额计提。