算力巨头东阳光联合大股东收购秦淮数据,价值280亿元,究竟何去何从?-Moni资讯

界面新闻记者 |

国内算力行业诞生了一笔创纪录的并购交易。铝箔企业东阳光(600673.SH)计划联合大股东斥资280亿元跨界并购算力资产。

9月11日,东阳光公告,公司与控股股东深圳市东阳光实业发展有限公司(以下简称“深圳东阳光实业”)拟收购秦淮数据中国区业务经营主体(以下简称“秦淮数据中国”或“标的公司”)100%股权。

界面新闻记者了解到,秦淮数据原为纳斯达克上市公司,贝恩资本于2023年底以约32亿美元对其完成私有化退市。若此次交易落定,贝恩资本两年左右时间盈利或超过50亿元。

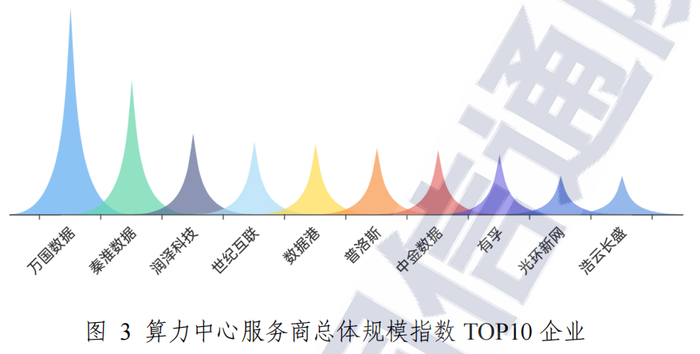

秦淮数据是一家超大规模算力企业。据界面新闻了解,其规模国内市场排名第二,仅次于万国数据(9698.HK),高于第三位的润泽科技(300442.SZ)。这笔交易也是国内算力领域迄今为止规模最大的并购案。

东阳光为何跨界并购?交易价格是否公允?业务之间如何协同?截至发稿时,界面新闻未能拨通东阳光投资者电话。

“近年算力资产估值普遍走高,溢价交易常见,但我们会保持理性。”一位操盘过算力并购的行业人士接受界面新闻记者采访时表示,评估算力资产关键看客户质量。因为有字节跳动、阿里等大厂客户,秦淮数据中国资产质量相对比较优质。

需要注意的是,秦淮数据中国近两年营收增速已呈现放缓趋势,且本次交易未设置业绩承诺。

出资35亿元间接参股

东阳光是一家新材料科技公司,主营业务涵盖电子元器件、高端铝箔、化工新材料、能源材料、液冷科技五大板块。此次对秦淮数据中国属于跨界并购。

秦淮数据中国是超大规模算力解决方案运营商,已形成覆盖环首都、长三角、粤港澳、中卫及庆阳等西北地区的算力集群。

以2025年5月31日为评估基准日,秦淮数据中国区业务股东全部权益评估值为290.93亿元。最终交易对价定为280亿元。

此次并购分三步实施。

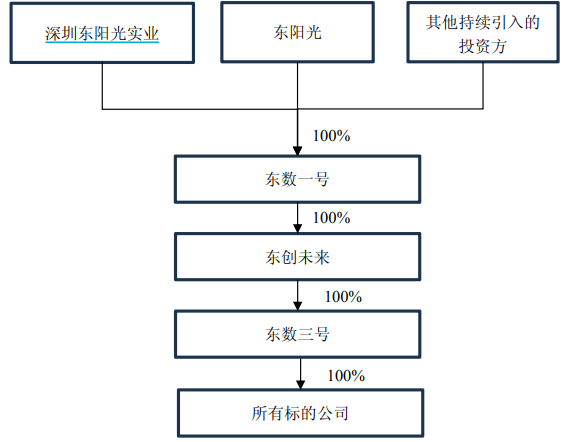

- 首先,东阳光与关深圳东阳光实业拟共同增资宜昌东数一号投资有限责任公司(以下简称“东数一号”),增资金额分别为35亿元、40亿元。

- 随后,东数一号将前述增资款出资至下属全资子公司上海东创未来数据有限责任公司(以下简称“东创未来”),东创未来拟将出资款加贷款进一步出资至其全资子公司宜昌东数三号投资有限责任公司(以下简称“东数三号”)。

- 接下来,东数一号全资孙公司东数三号作为直接收购主体,收购秦淮数据中国100%股权。

界面新闻记者发现,此笔交易过程有几处值得注意。

该交易架构中,东阳光并非最大出资方。增资完成后,深圳东阳光实业、东阳光对东数一号持股比例分别为53.33%和46.67%。

东数一号是深圳东阳光实业于2025年7月新成立的公司,原注册资本10万元。

为筹措资金,东数一号还要进一步引入其他投资方,其承诺,东阳光在本次收购完成时持有东数一号股权比例不超过30%。

这也意味着东阳光对东数一号不会合并报表,仅是秦淮数据中国参股股东,享有投资收益。

除引入其他投资方外,东阳光等买方还上了杠杆。东创未来与银团签署并购贷款合同,贷款资金注入东数三号,用于这笔收购。

“东阳光主要基于对数据中心行业未来发展前景的战略研判与价值认同,同时亦是公司拓展业务边界、培育新增长曲线的关键举措。”东阳光表示,此次收购有利于公司快速切入数据中心领域。

公司称PUE将降至行业顶尖水平

东阳光认为,公司业务与秦淮数据中国在区域布局、技术、产品、需求四方面可以协同互补。

界面新闻记者注意到,数据中心运营中最重要的电力能源、冷却技术方面,东阳光都有相应的资源。

一方面,数据中心是耗电大户。“IDC(数据中心)运营费用中电费成本占比高达40-50%。”一位算力从业人员对界面新闻表示,东阳光本身就有绿电资产,这块可以跟算力业务融合起来,降低运营成本。

东阳光称,双方存在电算协同与区域布局。东阳光可依托广东韶关、内蒙古乌兰察布、湖北宜昌等基地的清洁能源储备与产业布局,为标的公司提供低成本绿电供应和扩张基础。双方可共建“南中北三核”算力布局。

另一方面,在耗电量无法改变之时,冷却技术则可以让设备少用电,提升电能利用效率。

东阳光表示,公司在液冷核心材料及部件领域的技术与产能,与秦淮数据中国融合,将打造行业首个液冷和下游需求大规模捆绑体系,构建“液冷材料-设备-智算中心”解决方案。东阳光称,可“有效降低数据中心PUE至行业顶尖水平”。

PUE是衡量数据中心能源效率的核心指标,是数据中心总能耗与IT设备能耗的比值,比值越接近1,说明能效水平越高。

“PUE能耗比行业顶尖水平我认为至少是1.2以下。行业通常是1.3-1.5。”上述行业人士告诉界面新闻记者,东阳光有自己的绿电资源,自己的液冷,成本低,PVE值是有可能做到这个水平。

此外,东阳光称,其超级电容、积层箔电容器等电子元器件技术,与标的公司支撑高功率高密度AI服务器的技术路线互补,公司希望,双方联合研发攻关,突破AI服务器高端市场。

东阳光旗下具身智能机器人业务对算力的需求呈指数级增长,标的公司可助力公司机器人业务发展。

东阳光表示,本次交易一方面助力公司快速切入数据中心这一高景气赛道;另一方面,通过产业协同,推动东阳光在液冷技术、电子元器件、智能机器人等核心业务领域实现技术突破与市场拓展。

那么,此次标的280亿元交易价格是否合理呢?

280亿元值不值?优质资产也有隐忧

秦淮数据中国是原纳斯达克上市公司秦淮数据旗下资产。

秦淮数据2020年10月在美国上市,当时发行价13.5美元。2023年12月贝恩资本对其进行私有化。当时交易作价为32亿美元。

2023年有消息称,贝恩资本考虑为秦淮数据引入新的投资者,从而能够筹集现金并继续扩大这家数据中心公司。

秦淮数据中国的资产包共包括8家公司,其中7家为外商独资企业。界面新闻查询发现,秦淮数据2022年中国地区营收占比约94%,其余地区占比约6%。可见,此次交易的资产为秦淮数据的主要资产,存在可比性。

此次交易一旦完成,贝恩资本将套现280亿元。这一金额已较两年前退市时已有超过50亿元的增值,且这还不包括占比不足一成的海外业务。

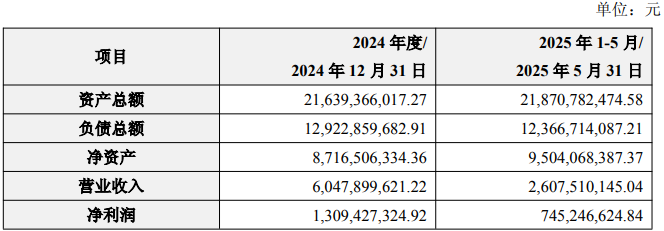

截至2025年5月31日,秦淮数据中国区业务净资产为95.04亿元,标的交易价格较净资产溢价约195%。

交易定价是否合理,还要看看标的基本面。

首先,从盈利能力来看,秦淮数据中国堪称“现金奶牛”。

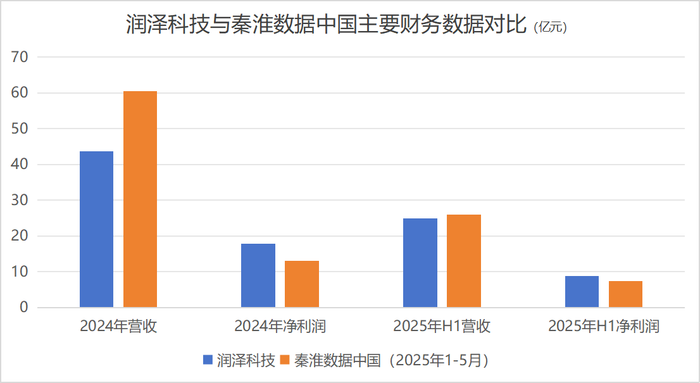

秦淮数据中国区业务2024年营业收入60.48亿元,净利润为13.09亿元;2025年1-5月,营业收入为26.08亿元,净利润为7.45亿元。

“市场对秦淮数据中国估算今年利润能做到15亿元,对应PE大概19倍左右。现在A股上市公司IDC资产估值在20-30倍。这样来看,不算很贵。”上述算力资产并购人士对界面新闻表示。

不过该人士称,传统IDC机房资产前几年上架率低,估值溢价有限,还要看秦淮数据中国目前智算业务占比多少,但这并不清楚。

其次,对比同行,标的净利率略显逊色。

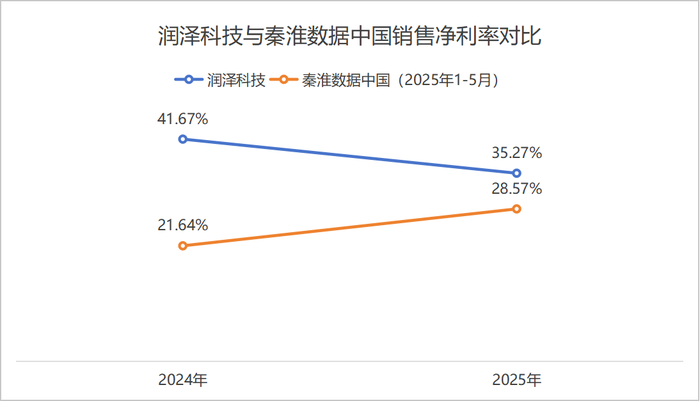

秦淮数据中国区一年又一期销售净利率分别为21.64%和28.57%。对比退市前的秦淮数据,秦淮数据中国销售净利率大幅提升。

2022年和2023年上半年秦淮数据销售净利率分别为14.32%和15.75%。同期销售毛利率分别为41.59%和42.23%。

行业人士告诉界面新闻记者,IDC机房是重资产投资,投资完成后,就是每年固定资产折旧,再加上电、宽带、维护等运营费用。“上架率到一定的临界点,就只有固定资产成本摊销后,利润就出来了。”

尽管盈利能力提升,但与润泽科技相比,秦淮数据中国表现稍逊一筹。

润泽科技2024年和2025年上半年销售净利率分别为41.67%和35.27%,销售毛利率接近50%。其2024年以43.65亿元的营收,取得了17.90亿元的归母净利润,营收更低,利润更高。

再次,对比上市期间,秦淮数据近两年营业收入增速大幅放缓。

在退市前,秦淮数据营业收入数据均保持着超过50%的增长。但近两年不达预期。

秦淮数据2022年营业收入为45.52亿元,2024年较之才有32.86%的增长,年复合增长率只有15.29%。

尤其与2023年上半年相比,2024年全年营收是其2倍,推算下来全年数据几无增长。营收增速远不及上市之时。

第四,客户集中度是另一关键因素。

“我们看算力项目首要看客户,是否有大的、业务持续性好的客户。”上述算力并购人士告诉界面新闻记者,秦淮数据中国有字节、阿里等优质客户,这些大厂一般都是长单合约,业务持续性好。未来还有需求增加的可能。“我们还要看上架率的高低,有固定大客户,上架率就会有保障。”

此外,机房的地理位置也很重要,因为IDC机房一般一线城市的能耗指标很难拿到的。该人士对界面新闻表示。

作为国内第二的行业地位,秦淮数据中国客户质量较为优质。硬币的另一面是,过度依赖大客户也带来风险,若未来互联网巨头缩减资本开支,其业绩可能受到冲击。

业绩承诺通常是大额并购后,后续业绩的保障之一。此次交易并未附加业绩承诺。

贝恩资本非产业运营方,其作为一家私募投资者,将完成全身而退。倘若大客户订单动摇,秦淮数据中心后续业绩是否能持续增长尚未可知。

东阳光也提示,可能存在标的公司不能实现预期收益的风险。

此外,对东阳光来说,本次增资金额较大。公司需在增资协议签署后75日内缴足全部增资款,较大规模的出资可能对其现有生产经营带来一定压力。